目前,国内A股共有10家航运上市公司。整体来看,2018年主营业务收入超百亿元的企业有4家,分别为中远海控、中远海发、中远海能和招商轮船。其中,中远海能营收排名第三,达122.86亿元;净利润方面,为1.05亿元。公司从事油品和天然气等能源运输业务,由原中国远洋、中国海运两大集团能源运输板块重组而成,2016年6月6日成立于上海,按运力规模统计,目前是全球第一大油轮船东。

1)国际油运市场和LNG运输市场现状

(1)国际油运市场

2018年,在世界各国寻求能源转型、全球能源消费结构改变以及国际局势的影响下,油轮运输占海运贸易总量比例持续下降,油运市场呈现下行态势,运力过剩进一步加重了市场的不景气,而燃油价格的上涨使得油轮船东负担更重。波罗的海原油油轮指数(BDTI)全年平均798.15点,略高于去年同期的平均值786.85点,全年最低628点,最高1266点。波罗的海成品油油轮指数(BCTI)全年平均值558.38点,相比2017年平均值605.32下降7.7%,全年最低476点,最高919点。

图1 波罗的海原油油轮指数(BDTI)

图2 波罗的海成品油油轮指数(BCTI)

数据来源:https://www.cnss.com.cn

2018年,OPEC减产和伊朗制裁等地缘事件使得前三季度油价持续走高,中国等主要进口国原油进口增速放缓,委内瑞拉原油出口减少等地缘事件使得原油贸易受到抑制,运输需求疲弱,尽管老旧油轮拆解量达同期历史高位,但市场运价依旧持续在低位徘徊,国际燃料油价格同比提高约28%,市场收益水平降至近20年最低谷。在传统油运旺季的季节性行情刺激下,及此前受抑制的刚需集中释放,四季度运价“超预期”反弹。

表1 油轮主要船型日收益

数据来源:克拉克森

根据克拉克森的数据,至2018年12月,全球油轮船队(万吨以上)总量为6691艘、58770万载重吨,与上年同期(6608艘、58220万载重吨)相比,船舶数量增加1.26%,总载重吨增加0.94%(上年同期增速分别为3.89%和5.13%)。2018年前11个月VLCC、SUEZMAX、AFRAMAX、PANAMAX以及LR2、LR1等各船型的净增长量分别为2艘、10艘、-9艘、-4艘、10艘、7艘(2017年同期增量为37艘、44艘、8艘、0艘、26艘、14艘),油轮各船型净增长量都低于上一年同期水平。

表2 2018年油轮各船型运力

数据来源:克拉克森

截至2019年2月底油轮市场新造船订单共16艘(包括10艘VLCC,4艘苏伊士型油轮),比去年同期的58艘(包括9艘VLCC)总量下滑,但大型船订单有所增加;二手船市场渐趋活跃,共成交50艘(包括2艘VLCC),去年同期为29艘(包括6艘VLCC),5年船龄VLCC售价约在6900万美元左右;油轮拆解活跃度下降,共有13艘油轮拆解(包括1艘VLCC),比去年同期的49艘(包括7艘VLCC)下滑明显,拆船价格410美元/轻吨。近期油轮运价回暖的现实原因是中美贸易谈判趋势向好和船东集中摆位美湾造成的中东运力短期紧缺,可持续性并不乐观,VLCC订单也有回暖趋势。沙特和美国分别通过签订政府间协定及贸易磋商等方式争夺中国市场,同时也均在试图通过控制产量对油价施加影响。长期看,只要亚洲需求保持稳定增速,油轮运价逐步回暖有望在下半年实现。数据来源:克拉克森

(2)LNG运输市场

近年来全球LNG的生产和贸易日趋活跃,正在成为世界油气工业新的热点。为保证能源供应多元化和改善能源消费结构,一些能源消费大国越来越重视LNG的引进,中国、日本、韩国、美国、欧洲都在大规模兴建LNG接收站。国际大石油公司也纷纷将其新的利润增长点转向LNG业务,LNG将成为石油之后另一个全球争夺的热门能源商品。根据德鲁里的统计数据显示,近三年全球LNG海运贸易需求量分别为2.58亿吨、2.9亿吨和3.18亿吨。截至2018年底,全球LNG船队规模551艘,总舱容81583万立方米,2018年船队规模同比增加11.6%,为近五年来最高增速。全球LNG现货运输市场需求旺盛,运力供不应求,运价大幅上涨,16万方DFDE(双燃料电力推进)LNG苏伊士运河东行航线即期市场运价平均为84,075美元/天,同比提高约108.62%。在全球经济增长乏力和航运市场持续低迷的大背景下,LNG需求增速明显低于运力增速,未来LNG运输船队运力必将出现供大于需的局面。

图3 LNG船队情况(2018.1-2019.4)

数据来源:德鲁里

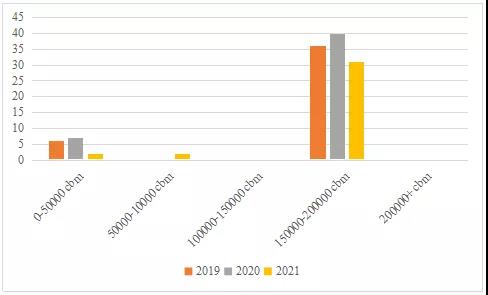

图4 预计交付的LNG船舶数量(2019-2021)

数据来源:德鲁里

2018年,得益于“煤改气”政策的坚定推行,中国LNG进口量延续了快速上涨势头达到5,400万吨,同比增长41%。同时韩国、印度等传统LNG进口大国也保持了进口量的高速增长,分别同比增长18%及9%。

中国LNG运输船队是伴随着进口LNG项目而逐步建立和发展起来的。我国当前自身LNG运输船队规模和运力有限,LNG进口主要依赖国际船东LNG运输船队。随着我国LNG进口量的稳定增长,LNG作为我国主要能源的地位也日益提升,当前及未来数年内我国LNG运输船队运力难以满足“国货国运”的要求,我国LNG运输船队规模和运力还有较大增长空间。预计到2020年我国LNG运输船队将达到30艘左右,我国LNG运输船队规模和运力将逐步扩大。

2)中远海能基本情况

中远海运能源运输股份有限公司(简称“中远海运能源”)是中国远洋海运集团有限公司旗下从事油品和天然气等能源运输的专业化公司,由原中国远洋、中国海运两大集团能源运输板块重组而成,2016年6月6日成立于上海,按运力规模统计,目前是全球第一大油轮船东。截至2018年12月31日,公司共拥有和控制油轮运力151艘、2,188万载重吨,其中,自有运力137艘、1,902万载重吨;租入运力14艘,287万载重吨。另有订单运力16艘、306万载重吨。在沿海原油运输领域,一直保持着行业龙头地位和55%以上的市场份额。2018年3月完成收购中石油成品油船队后,已跃升为沿海成品油运输市场的龙头企业。

集团从事油品运输业务的主要经营模式为:利用自有及控制经营的船舶开展即期市场租船、期租租船、与货主签署COA合同、参与联营体(POOL)运营等多种方式开展生产经营活动,通过内外贸联动、大小船联动、黑白油联动,能够充分发挥船型和航线优势,为客户提供外贸来料进口、内贸中转过驳、成品油转运和出口、下游化工品运输等全程物流解决方案,帮助客户降低物流成本,实现合作共赢。

2018年,集团拥有及控制的油轮运力投入648,959万吨天,同比增长17.0%;实现运输量1.55亿吨,同比增长29.54%;运输周转量5,453.72亿吨海里,同比增长34.05%。实现主营业务收入121.24亿元,同比增加27.13%,主营业务成本102.77亿元,同比增加37.94%。实现归属于上市公司股东净利润1.05亿元,同比降低94.05%;EBITDA38.9亿元,同比降低17.25%。

图5 公司营业收入(2014-2018)

图6 归属于上市公司股东的净利润(2014-2018)

从近5年的营业收入和净利润情况看,波动幅度较大。尤其是净利润在2018年下降了94.05%。分析其原因如下:油品、液化天然气等大宗货物的运输受宏观经济波动影响较大;运价波动对公司的经营活动产生较大影响;公司的主营业务成本主要包括燃油费、港口费、折旧费和船员费用等,其中燃油费占比最大。国际市场原油价格波动较大,船用燃料油的价格波动也比较大,并且随着国内、国际对船舶排放方面的新要求不断更新、提高,对公司的燃油采购价格产生较大影响。

3)主营业务分析

公司目前的主营业务包括外贸油运业务、内贸油运业务和LNG运输业务。2018年各板块主营业务收入和成本见下表。

表3 2018年各业务板块营业收入和营业成本

(1)外贸油运业务

2018年,集团完成外贸油运运输量8,660.33万吨,同比增加32.92%;运输周转量5142.73亿吨海里,同比增加33.47%;营业收入66.06亿元,同比增加12.58%。面对市场低谷,公司发挥船队规模、全球网点、战略客户等优势,VLCC船队经营水平跑赢同期市场收益水平。所实施的具体措施包括:强化全球网点揽货联动和船队摆位规划;运用数据模型强化船队摆位规划,充分发挥休斯顿、伦敦、新加坡、香港四个海外经营网点的作用,开拓了红海小三角航线、美西大三角航线、美湾远东航线、巴西远东航线的新客户、新航线,货源网络和航线布局更加全球化,经营收益高于传统航线同期市场水平;发挥战略客户合作优势提前布局,重点项目效益贡献突出;向中化期租租入5艘VLCC,实行与中化、中石油COA合作,建立双方合作共赢机制;开辟了波斯湾-马德岛VLCC准班轮新航线,优化运营效率和质量,为市场低迷期减亏增盈发挥了重要作用;采取灵活经营手段,抵抗市场低迷情况。

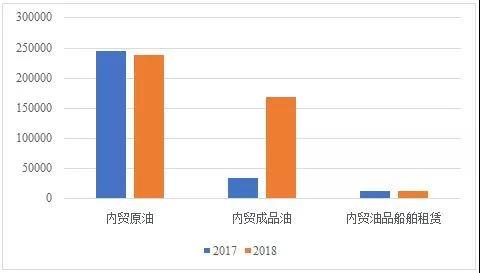

图7 外贸油运业务营业收入(2017-2018)单位:万元

(2)内贸油运业务

2018年,集团完成内贸油运周转量308.79亿吨海里,同比增长44.25%;营业收入42.06亿元,同比增长44.65%。通过增资控股完成了对中石油成品油船队收购,中远海运石油运输有限公司正式挂牌运作,强化公司本部与合资公司的业务协同和规模效应,内贸成品油收入和毛利同比大增417.10%和273.24%。强化与港口、代理、货主等多方协调和密切衔接,优化内贸班轮服务、提供客户增值服务,稳定老客户、开发新客户,公司内贸油运COA货源占比达92%。最大化发挥内外贸兼营船的独特优势,加强内外贸市场运力投放的即时联动和优化配置,2018年共开展内外贸运力联动15艘次,船队运营效率和经营效益得到提高。

图8 内贸油运业务营业收入(2017-2018)单位:万元

(3)LNG运输业务

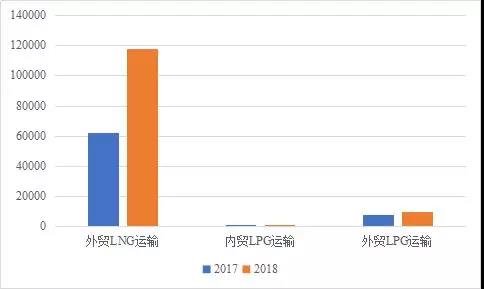

2018年,集团LNG运输业务规模继续快速扩大,年内共有参与投资的10艘、173万立方米LNG船舶上线运营。截至2018年12月31日,集团共有参与投资的26艘、435万立方米LNG船舶投入运营;尚有12艘、208万立方米LNG船舶在建,全部将于2020年底前上线运营。2018年,LNG运输业务板块税前利润人民币4.1亿元,同比增长72.9%。LNG北极航道运输的领先优势进一步确立。集团参与投资了俄罗斯亚马尔项目新造19艘LNG船舶中的18艘,其中14艘为Arc7级极地破冰LNG运输船。2018年,上述14艘LNG北极船中共有7艘陆续上线运营,实现了开辟北极LNG运输航线的重大行业突破。2018年7月,中国首艘亚马尔LNG项目船,由集团参与投资建造的Vladimir Rusanov轮经由北极东北航道运抵江苏,取得了中国北极航道开发的新突破。

图9 LNG运输业务营业收入(2017-2018)单位:万元

目前,中远海能承运来自“一带一路”沿线国家的货源占公司进口总货量的约77%;在第三国航线上,涉及经营约24条“一带一路”沿线国家航线,承运量占公司远洋船队第三国航线总货量的91%。

中远海能作为国家能源运输的骨干船队,在参与国际化竞争,服务“一带一路”和“海洋强国”战略中,根据自身特点制定了三大战略:紧随战略、多元化战略和东拓西进战略。在上述三大战略的指导下,中远海能在“大客户合作”和“全球网点建设”两个方面取得了实际突破。例如,在大客户合作方面,中远海能与壳牌、美孚、雪佛龙等建立了全方位的合作,签有长期期租协议和包运协议;与联化、联油、海油、中化等国内大石油公司采用期租、包运等方式建立了紧密的联系,提高了国货国运的比例。在全球网点建设方面,随着“一带一路”国家战略的推进,中远海能初步构建了以休斯顿为中心的美洲地区、以伦敦为中心的欧洲地区、以新加坡和中国香港为中心的东南亚地区,以及国内上海、北京、大连和广州共8个客户运营服务平台。新阶段,公司主要工作目标将着力在“一带一路”通道建设和提供全程物流服务方案上下功夫,提升物流服务能力、内部协同能力以及资源控制力。

本文由港口网www.chinaports.com特约

上海海事大学周鑫、沙梅独家提供

参考文献:

[1] 中远海运能源运输股份有限公司年度报告(2014-2018)

[2] 克拉克森航运报告(2017-2018)

[3] 德鲁里月度报告(2018.1-2019.4)

[4] 全球LNG运输船市场前景乐观中国市场值得期待.赵爱臣. 中国远洋海运,2018.3

[5] 国际油运市场2018年回顾与2019年展望. 邹葵.世界海运,2019.1

[6] https://www.cnss.com.cn